L’affaire Cœur Défense est une affaire qui a déchainé les passions, et est intervenue à la suite de la « crise des Subprimes » – qui quant à elle, a profondément bouleversé le monde économique moderne. Loin des petits conflits de basses cours, étaient ici en jeu des milliards d’euros, l’équivalent même du produit intérieur brut de certains États. L’objet du développement consistera à attirer l’attention sur le sort de la cession de créance professionnelle qui avait été mise en place.

La cession de créance professionnelle à titre de garantie est apparue avec la loi du 2 janvier 1981 dont Étienne Dailly, ancien sénateur, en est l’auteur. La cession dite « Dailly », envisagée par les articles L. 313-23 et suivants du Code monétaire et financier, repose sur le schéma suivant. Le bénéficiaire d’un crédit, le cédant, transfère à son créancier, le cessionnaire, via un bordereau en garantie du remboursement du crédit, la propriété d’une créance qu’il détient à l’encontre d’un tiers, le débiteur cédé[1]. À l’échéance du crédit, soit le cédant paie sa dette au cessionnaire, et la créance cédée lui est alors rétrocédée, soit le cédant est défaillant et le cessionnaire peut alors réaliser sa garantie en obtenant paiement de la part du débiteur cédé. Il convient toutefois de ne pas confondre la cession Dailly avec la cession de créance de droit commun visée à l’article 1690 du Code civil : premièrement, la cession de droit commun est une vente alors que la cession Dailly est une sûreté ; deuxièmement, contrairement à la cession de créance civile, la cession Dailly, suite à l’inscription des créances sur le bordereau, ne nécessite l’accomplissement d’aucune formalité[2] ; troisièmement, le cédant conserve le pouvoir de recouvrer la créance tant que le cessionnaire n’a pas notifié la cession de celle-ci au débiteur cédé[3] – contrairement à la cession de droit commun où le cédant est dessaisi dès la remise du titre.

Le sujet invite à s’interroger sur l’efficacité de la cession Dailly, lorsque le débiteur fait l’objet d’une procédure de sauvegarde. La procédure de sauvegarde est ouverte sur la demande d’une personne exerçant une profession commerciale, artisanale, agricole ou une activité professionnelle indépendante, ainsi que toute personne morale de droit privé[4] qui, sous réserve de ne pas être en état cessation des paiements, justifie de difficultés qu’elle n’est pas en mesure de surmonter[5]. Cette procédure est destinée à faciliter la réorganisation de l’entreprise afin de permettre la poursuite de l’activité économique, le maintien de l’emploi et l’apurement du passif[6]. Il s’agit donc d’une procédure dite « collective », plaçant sous contrôle judiciaire le fonctionnement de l’entreprise et rassemblant tous les créanciers en les privant du droit d’agir individuellement.

Ces précisions terminologiques permettent de cerner l’enjeu du sujet, ce dernier tendant à s’interroger sur le fait de savoir si la cession Dailly permet au cessionnaire d’être payé par le débiteur cédé en cas de défaillance du cédant, alors même que ce dernier fait l’objet d’une procédure de sauvegarde. En d’autres termes, il convient d’envisager l’efficacité de la cession Dailly au cours d’une procédure de sauvegarde frappant le cédant : si celle-ci est rendue inefficace lors d’une procédure de sauvegarde, le cédant est alors privilégié, il n’y aura en conséquence pas d’atteinte aux droits des autres créanciers de ce dernier ; si au contraire, la cession Dailly fait preuve d’efficacité lors d’une telle procédure, alors c’est le cessionnaire qui sera privilégié et inversement le cédant qui sera lésé – ainsi que ses créanciers.

Au cours de l’affaire Cœur Défense, la Cour de cassation vient rendre une décision plus qu’intéressante en la matière. L’article L. 622-7 du Code de commerce érige le principe selon lequel le jugement ouvrant la procédure de sauvegarde emporte de plein droit l’interdiction de payer toute créance née antérieurement au jugement d’ouverture, ainsi que toute créance née postérieurement au jugement d’ouverture, à peine de nullité du paiement. Le débiteur cédé semble donc avoir l’interdiction de payer le cessionnaire. Toutefois, la jurisprudence Cœur Défense affirme que les dispositions de l’article L. 622-7 du Code de commerce ne peuvent s’appliquer à la cession Dailly, car la créance est sortie du patrimoine du cédant débiteur avant l’ouverture de la procédure de sauvegarde.

Toute la problématique repose alors sur l’opportunité d’une telle décision. Dès lors, quelles sont les conséquences entraînées par l’efficacité de la cession Dailly au cours d’une procédure de sauvegarde affectant le cédant d’une telle cession ?

La Cour d’appel de Versailles, dans son arrêt du 28 février 2013 relatif à l’affaire Cœur Défense[7], confirme que la cession Dailly régulièrement formée échappe aux conséquences de la procédure de sauvegarde (I), privilégiant ainsi le cessionnaire dans le dessein de favoriser l’octroi de crédits (II), mais non sans susciter de vives critiques, une telle solution pouvant s’analyser comme faisant produire une efficacité démesurée à la cession Dailly, lésant trop profondément le débiteur de la procédure de sauvegarde (III).

|

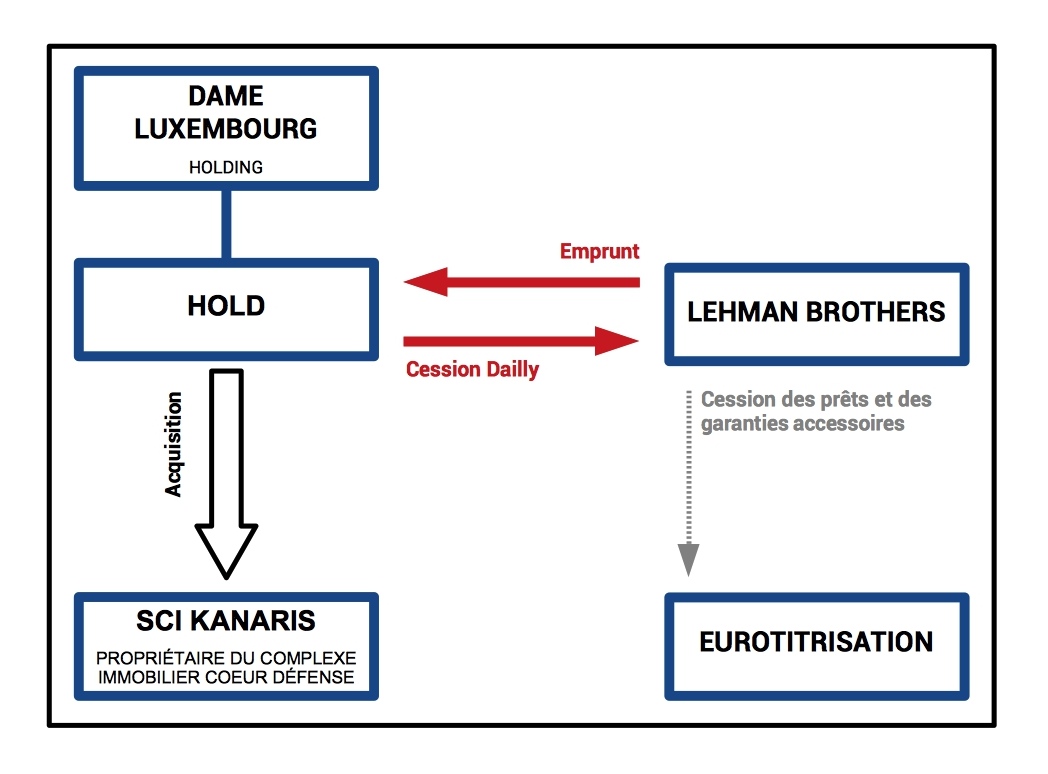

Rappel des faits de l’affaire Cœur Défense La société par actions simplifiée Heart of la Défense (HOLD), détenue par la holding Dame Luxembourg, a acquis l’intégralité du capital de la SCI Kanaris, propriétaire d’un complexe immobilier situé au cœur du quartier de la Défense. Cette opération a été financée à l’aide de deux emprunts, consentis par l’établissement de crédit Lehman Brothers Bankhaus AG (Lehman Brothers), emprunts notamment garantis par une cession de créances professionnelles portant sur tous les loyers, garanties locatives, charges et taxes afférents au complexe immobilier Cœur Défense. Ce financement était également garanti par des contrats de couverture de taux « couvrant le risque de la hausse des taux d’intérêts »[8] souscrits par la société HOLD auprès de la banque Lehman Brothers. L’opération s’est quelque peu complexifiée pour deux raisons : d’une part, les créances de remboursement relatives au contrat de financement susvisé furent cédées à un fonds commun de titrisation représenté par la société Eurotitrisation, et d’autre part, le groupe Lehman Brothers, assurant les contrats de couverture de taux souscrits pas la société HOLD, disparut du fait de sa faillite. Alors, la société Eurotitrisation a demandé à la société HOLD, la souscription de nouveaux contrats de couverture de taux, sous peine que ledit contrat de financement devienne immédiatement exigible. Au regard de la conjoncture économique de l’époque, la société HOLD et sa holding Dame Luxembourg furent dans l’impossibilité financière de répondre à cette demande, et demandèrent d’être placées sous sauvegarde. Les décisions et jugements ayant ponctués l’affaire Cœur Défense sont largement connus et ont fait l’objet de nombreux écrits doctrinaux : la Cour de cassation a, non seulement fait une application stricte de l’article L. 620-1 du Code de commerce relatif à l’ouverture de la procédure de sauvegarde, mais également reconnu la recevabilité de la tierce-opposition des créanciers sans opérer de distinction selon que ces derniers soient de nationalité française ou étrangère. En revanche, l’affaire Cœur Défense est peut-être moins connue pour la portée de l’arrêt rendu par la Cour d’appel de renvoi, relatif à l’articulation de la cession Dailly avec l’ouverture d’une procédure de sauvegarde. |

I. La procédure de sauvegarde sans prise sur la cession Dailly

En l’espèce, les représentants de la société HOLD, soumise à la procédure de sauvegarde, contestaient la cession de créance Dailly, dans la mesure où celle-ci nuisait aux intérêts de la société lui supprimant toute possibilité de faire des profits pour ainsi rembourser sa dette et entretenir le fonds. Les demandeurs ont opposé plusieurs moyens au fond, notamment trois, tous déboutés par la Cour d’appel de Versailles, celle-ci faisant droit aux intérêts des créanciers.

Premièrement, les administrateurs légaux de la société HOLD ont opposé la forclusion des prétentions des créanciers. En effet, ces derniers soutenaient, sur le fondement de l’article L. 624-9 du Code de commerce, que le fonds Eurotitrisation n’était pas fondé à prétendre un quelconque droit de propriété sur les créances concernées par la cession Dailly, faute d’avoir exercer une action en revendication dans un délai de trois mois.

Sur ce moyen, la Cour d’appel indique qu’aucune forclusion ne peut être opposée au fonds Eurotitrisation, au motif que, par application de l’article L. 313-27 du Code monétaire et financier, la cession devient opposable aux tiers à la date apposée sur le bordereau Dailly lors de sa remise. En l’espèce, ledit bordereau ayant été signé le 10 juillet 2007 et la procédure de sauvegarde mise en place le 3 novembre 2008, les créances étaient opposables dès le 10 juillet 2007. La Cour de renvoi a alors rappelé que la cession du bordereau n’avait aucune incidence sur l’opposabilité de celui-ci aux tiers, les cessionnaires pouvant valablement se prévaloir de la date de signature de la sûreté.

Deuxièmement, la Cour d’appel répond à la question de savoir si le bordereau Dailly, en tant que sûreté, peut être mis en œuvre au seul bénéfice d’établissements financiers. Le représentant légal de la société HOLD se prévalait de l’article L. 313-26 du Code monétaire et financier[9] pour contester la qualité d’établissement financier du fond de titrisation, et ainsi son fondement pour se prévaloir dudit bordereau.

La Cour d’appel rejette cet argument au visa de l’alinéa 8 de l’article L. 214-43 du Code monétaire financier, tel qu’il était rédigé avant l’ordonnance du 25 juillet 2013, pour indiquer que le bordereau Dailly a été cédé à titre d’accessoire du prêt – ayant permis le financement de l’opération d’acquisition du complexe immobilier Cœur Défense. Dès lors, l’article L. 313-26 du Code monétaire et financier a été dûment respecté, dans la mesure où ses dispositions exigent simplement que seuls l’établissement du bordereau et sa cession à titre principal doivent être réalisés par – ou au bénéfice de – un établissement de crédit, de telle sorte que cette qualité n’est pas requise pour la cession à titre accessoire.

Troisièmement, le dernier argument opposé par la société HOLD à l’efficacité de la cession Dailly en matière de procédure de sauvegarde a trait à l’économie et à la vocation de cette procédure. Les cessions de créances à exécutions successives – en l’espèce, les loyers afférents au complexe immobilier Cœur Défense – pouvaient-elles être remises en cause au regard de leurs effets néfastes pour la société après l’ouverture d’une procédure de sauvegarde ? En effet, ladite société soutenait que cette cession la privait de l’intégralité des revenus qu’elle aurait dû recevoir au titre des baux, et faisait ainsi obstacle à son financement durant sa période d’observation.

Les représentants de la société Heart of la Défense apportaient notamment à leur argumentation, un arrêt de la chambre commerciale de la Cour de cassation du 26 avril 2000[10], au cours duquel les juges avaient indiqué que le jugement d’ouverture de la procédure de sauvegarde faisait échec aux droits du fonds de titrisation de se prévaloir de créances nées de la poursuite d’un contrat à exécutions successives antérieur. Cependant, cet arrêt a fait l’objet d’un revirement ultérieur, et les représentants de la société Eurotitrisation n’ont pas manqué de le faire remarquer, en apportant à la défense les conclusions l’arrêt du 7 décembre 2004 de la chambre commerciale : dès la cession, le cessionnaire est propriétaire de la créance et ne peut plus se voir affecter par une procédure collective ouverte postérieurement à l’encontre du cédant[11]. C’est cette dernière vision qui est retenue par la Cour d’appel de Versailles, notamment en raison du fait que les représentants d’Eurotitrisation admettaient la possibilité de garantir à la société HOLD, des revenus suffisants pour procéder à l’entretien du fonds.

II. Une décision favorable à l’octroi du crédit

Pour sublimer l’efficacité de la cession Dailly, la Cour de renvoi se réfugie derrière ce sacro-saint principe de son effet translatif de propriété pour raccrocher cette forme de garantie à une sureté réelle.

D’abord, la cession de créance professionnelle exige, de manière générale, une notification de la cession au débiteur cédé. Néanmoins, la Cour d’appel de Paris rappelle, dans son arrêt du 25 février 2010[12], que cette notification n’est qu’une simple mesure d’information. Cette notification donnée n’est pas une modalité d’exécution de la cession intervenue à titre de garantie, et reste régulière même si elle est réalisée par le créancier après l’ouverture de la procédure de sauvegarde.

Ce point reste intéressant à aborder en pratique, dans la mesure où le cédant en difficulté se retrouve immédiatement privé du bénéfice des sommes à recouvrer qui représentent l’essentiel, voire la totalité, des créances.

Ensuite, il faut se rappeler d’une propriété essentielle de la cession Dailly envisagée par l’article L. 313-24 du Code monétaire et financier : dès la signature du bordereau, il s’opère un transfert instantané de la propriété des créances, présentes comme futures, figurant sur ledit bordereau. Sur ce point, l’arrêt de la Cour d’appel de Versailles met en exergue une sinistre réalité : les loyers, objets de la cession Dailly, permettaient de rembourser la créance et ses intérêts – attachés au contrat de financement – et plus encore, dans la mesure où le fonds de titrisation pouvait percevoir un excédant.

Au regard de l’article L. 313-24 du Code monétaire et financier, la cession Dailly entraîne la sortie des créances concernées de l’actif du cédant, de telle sorte qu’elles ne peuvent plus être saisies, voire appréhendées, et ce même sur le fondement de la procédure de sauvegarde – dont fait l’objet ledit cédant. Néanmoins, dans la mesure où la cession Dailly de l’espèce portait sur des loyers, soit des créances de nature successive, s’est posée la question de savoir si une telle cession portait également sur les loyers ultérieurs à la remise du bordereau Dailly. C’est sur ce point que la sinistre réalité apparaît : quand bien même la cession Dailly permettait initialement le remboursement des échéances du prêt, intérêts compris, la Cour d’appel de renvoi a tout de même attribué le transfert complet de propriété au profit du fonds de titrisation, sans opérer de distinction entre les loyers antérieurs et postérieurs à la remise du bordereau.

Au regard de la conjoncture économique actuelle, les établissements bancaires sont, plus que jamais, l’un des moteurs de l’économie, de par leur faculté à octroyer des prêts, permettant ainsi le financement et la création d’entreprises, mais également le développement futur de ces dernières.

Au regard de la portée que la Cour d’appel de Versailles a donné à la cession Dailly, celle-ci apparaît comme l’un des meilleurs moyens actuels pour que les établissements de crédit puissent « contrer » la procédure de sauvegarde : l’effet translatif de propriété attaché à la cession Dailly permet de l’élever au rang de « reine des sûretés », selon l’expression de Monsieur Dominique Legeais[13], et de placer le créancier du bordereau Dailly au-dessus de la procédure de sauvegarde. Il convient de noter que sans cette possibilité, les banques ne financeraient aujourd’hui plus les entreprises, de telle sorte que la cession Dailly est devenue le meilleur moyen pour donner la possibilité aux établissements bancaires de contribuer au développement de l’économie.

III. Une décision contraire à la vocation de la procédure de sauvegarde

Suite au revirement de 2004, la Cour de cassation a considéré que « même si son exigibilité n’est pas encore déterminée, la créance peut être cédée et que, sortie du patrimoine du cédant, son paiement n’est pas affecté par l’ouverture de la procédure collective de ce dernier postérieurement à cette date », tout en rappelant que la créance est effectivement sortie du patrimoine du cédant au jour figurant sur le bordereau Dailly[14]. Aussi, au regard de la portée de cette décision et des précisions précédemment faites, la cession Dailly apparaît contraire à la vocation de la procédure de sauvegarde, dès lors qu’elle porte sur des créances de nature successive.

L’incompatibilité entre la cession Dailly et la finalité de la procédure de sauvegarde apparaît, en premier lieu, en raison de l’étendue de son effet translatif de propriété.

En l’espèce, il convient de rappeler que la cession Dailly portait sur les créances afférentes au complexe immobilier Cœur Défense, présentes comme futures, figurant sur ledit bordereau. Le cédant était placé sous une procédure de sauvegarde, afin d’élaborer un plan supposant une réflexion sur les perspectives de redressement, passant par l’examen des financements et le niveau d’endettement de l’entreprise en question. Or, au regard de l’effet translatif de propriété attaché à la cession Dailly, ainsi que l’expliquent Maître Jean-Emmanuel Kuntz et Madame Julie Cavelier, celle-ci bouleverse cet équilibre puisqu’elle conduit à un « assèchement drastique de la trésorerie du débiteur au profit du cessionnaire ou nanti »[15], dans la mesure où l’intégralité des paiements que le cédant bailleur était destiné à percevoir devient appréhendée par le cessionnaire. Plus encore, les charges étant elles aussi affectées en garantie, la société en difficulté se retrouve alors sans aucune trésorerie. Il apparaît ainsi que l’efficacité apportée à la cession Dailly, en l’espèce, vient porter atteinte de manière significative au redressement du débiteur.

Afin de palier ces désagréments, une évolution législative serait donc la bienvenue. Il serait possible de restreindre l’assiette des cessions Dailly aux seuls fonds effectivement acquis par le cédant débiteur, en élaguant les provisions, charges, et taxes[16]. Au surplus, il convient de noter que la créance de loyer est cédée toutes taxes comprises, alors que la TVA n’a pas vocation à être collectée par le cédant.

La cession Dailly apparaît en second lieu comme antinomique à la vocation de la procédure de sauvegarde, dans la mesure où celle-ci semble contraire à l’égalité collective des créanciers du cédant débiteur.

Les dispositions du plan de sauvegarde sont opposables à l’ensemble des créanciers antérieurs ou assimilés ayant vocation à percevoir des dividendes. Cette opposabilité prohibe les actions en paiement et la mise en œuvre de sûretés par des sanctions pénales. S’agissant du créancier cessionnaire toutefois, la notification de la cession Dailly ne constitue pas une action en paiement, une mesure d’exécution ni même la réalisation d’une sûreté, de telle sorte qu’il ne peut être poursuivi en raison de la rupture de l’égalité collective ! Ainsi, selon l’hypothèse évoquée par la doctrine[17], le créancier cessionnaire qui notifie sa sûreté au cours de l’exécution du plan ne serait pas tenu par ce dernier et pourrait imputer directement les sommes perçues en paiement de l’intégralité de sa créance exigible. De cette manière, l’égalité voulue par la procédure collective se voit anéantie et totalement remise en cause par l’immunité procurée à la cession Dailly.

Il conviendrait de plaider en faveur d’une impossibilité de notifier la cession Dailly au cours de la période d’observation, ou pendant l’exécution du plan de sauvegarde ou de redressement. Ces sûretés redeviendraient pleinement réalisables en cas de plan de cession, de résolution du plan de sauvegarde ou redressement judiciaire ou encore en cas de liquidation judiciaire.

Voici que, comme l’explique le professeur Dominique Legeais, la Cession Dailly demeure la « reine des sûretés »[18]. Toutefois, en ne limitant pas son efficacité au cours de la procédure collective, c’est toute l’efficacité de la procédure de sauvegarde qui est remise en cause.

Vincent LEPAUL

Master 1 Juriste d’Entreprise – Université François Rabelais de Tours

[1] C. mon. fin., art. L. 313-23.

[2] C. mon. fin., art. L. 313-27.

[3] C. mon. fin., art. L. 313-28.

[4] C. com., art. L. 620-2.

[5] C. com., art. L. 620-1.

[6] C. com., art. L. 631-1.

[7] Versailles, 23 févr. 2013, n° 12/06573, D. 2013. 829, obs. R. Dammann et G. Podeur.

[8] A. Couret et B. Dondero, L’arrêt Cœur Défense, ou la sauvegarde de la sauvegarde, JCP E, n° 11, 17 mars 2011, 1215.

[9] C. mon. fin., art. L. 313-26, aux termes duquel « Le bordereau n’est transmissible qu’à un autre établissement de crédit ».

[10] Com. 29 avr. 2000, n° 97-10335, Bull. civ. IV, n° 81, p. 71.

[11] Com. 7 déc. 2004, n° 02-20732, Bull. civ. IV, n° 213, p. 239 : « (…) même si son exigibilité n’est pas encore déterminée, la créance peut être cédée et que, sortie du patrimoine du cédant, son paiement n’est pas affecté par l’ouverture de la procédure collective de ce dernier postérieurement à cette date ».

[12] Paris, 25 févr. 2010, n° 09/22756.

[13] D. Legeais, Cession de créance professionnelle. Portée de la cession en cas d’ouverture d’une procédure collective, RTD com. 2013. 571.

[14] Com. 7 déc. 2004, n° 02-20732, op. cit.

[15] J.-E. Kuntz et J. Cavelier, Notification d’une cession Dailly ou d’un nantissement de créances et exécution du plan de sauvegarde ou de redressement, BJE n° 2, 1er mars 2015.

[16] J.-E. Kuntz et J. Cavelier, Notification d’une cession Dailly ou d’un nantissement de créances et exécution du plan de sauvegarde ou de redressement, op. cit.

[17] J.-E. Kuntz et J. Cavelier, Notification d’une cession Dailly ou d’un nantissement de créances et exécution du plan de sauvegarde ou de redressement, op. cit.

[18] D. Legeais, Cession de créance professionnelle. Portée de la cession en cas d’ouverture d’une procédure collective, op. cit.

Le petit juriste Site de la revue d'actualité juridique

Le petit juriste Site de la revue d'actualité juridique