CJUE, 2e Ch., 2 septembre 2015, C-386/14 – Groupe Stéria SCA

Dans un arrêt du 2 septembre 2015, la Cour de Justice de l’Union européenne (CJUE) a rendu une décision attendue concernant les dispositions en matière d’intégration fiscale réservant la neutralisation de la quote-part de frais et charges de 5% aux seuls dividendes perçus de sociétés établies en France.

Comme le redoutait une grande partie de la doctrine, cette dernière a décidé que « l’article 49 du TFUE (cf. page 5) doit être interprété en ce sens qu’il s’oppose à une législation d’un État membre relative à un régime d’intégration fiscale en vertu de laquelle une société mère intégrante bénéficie de la neutralisation de la réintégration d’une quote-part de frais et charges forfaitairement fixée à 5 % du montant net des dividendes perçus par elle des sociétés résidentes parties à l’intégration, alors qu’une telle neutralisation lui est refusée, en vertu de cette législation, pour les dividendes qui lui sont distribués par ses filiales situées dans un autre État membre qui, si elles avaient été résidentes, y auraient été objectivement éligibles, sur option. » (Considérant n°41.)

Ne seront étudiées dans cet article que les conséquences directes de cette décision sur la neutralisation de la quote-part de frais et charges et non pas les conséquences de la décision sur l’ensemble de la jurisprudence fiscale de la CJUE, le sujet étant trop vaste.

Intégration fiscale : Conditions d’application et fonctionnement

Le régime de l’intégration fiscale institué en 1988 a pour objet de permettre aux sociétés de consolider leurs résultats fiscaux au niveau du groupe. Pour bénéficier de ce régime, plusieurs conditions spécifiques doivent être remplies par les sociétés.

Selon l’article 223 A du Code Général des Impôts, (1) la société mère doit détenir au moins 95% des droits à dividendes et des droits de vote dans les filiales du groupe intégré. (2) Les sociétés doivent, en outre, être toutes redevables de l’impôt sur les sociétés, raison pour laquelle les sociétés étrangères ne peuvent pas être intégrées, sauf si elles disposent d’établissements en France. (3) Elles doivent également ouvrir et clôturer leurs exercices annuels à la même date.

En principe, cet accord est valable pour une période de 5 exercices mais peut être dénoncé chaque année par une ou plusieurs sociétés membre du groupe.

L’intégration fiscale se déroule en plusieurs étapes : tout d’abord, chaque société calcule son résultat individuel avant consolidation. Il est important de souligner qu’à aucun moment l’existence d’un groupe ne contrevient à l’indépendance de la personne morale. Le résultat d’ensemble est ensuite consolidé et plusieurs correctifs ayant pour but d’éviter les doubles impositions ou les doubles déductions sont appliqués.

Seule la société mère intégrante acquitte l’impôt. Les filiales intégrées ne sont redevables que d’une garantie de paiement à hauteur des impositions dont elles auraient été redevables si elles n’avaient pas été membres du groupe. Elles voient généralement leurs participations à la charge fiscale du groupe fixées par une convention d’intégration. C’est à l’occasion de la consolidation qu’émerge le problème des flux intra-groupes. Les produits nets transférés aux sociétés mères par leurs filiales (dividendes et d’autres catégories de produits dont les contours sont mal définis) constituent une partie non négligeable de ces flux intra-groupes. C’est de leur traitement fiscal tantôt dérogatoire et tantôt tiré du droit commun qu’est né le contentieux dont il est aujourd’hui question.

L’articulation du régime mère/fille et de l’intégration dans le cadre de la remontée des dividendes vers la société mère

Selon l’article 216 du CGI, « les produits nets de participations, ouvrant droit à l’application du régime des sociétés mères et visé à l’article 145, touchés au cours d’un exercice par une société mère peuvent être retranchés du bénéfice net total de celle-ci, défalcation faite d’une quote-part de frais et charge » qui s’élève à 5% du produit total des participations.

Autrement dit, ce régime de droit commun induit qu’hors intégration, lorsqu’une filiale reverse des dividendes à sa société mère, la combinaison des articles 145 (participation-exemption) et 216 (déduction après réintégration de la quote-part de 5%) du CGI permettent à cette dernière de les déduire de son bénéfice net après avoir retranché à la valeur totale de ceux-ci 5% de leur montant, ces 5% représentant les frais et charges que la société mère a engagés dans le but de maintenir et gérer sa participation au sein de la filiale.

Dans le cadre de l’intégration, il existe un régime dérogatoire au droit commun qui permet de neutraliser la réintégration de cette quote-part de 5%. Les quotes-parts de frais et charges, quand elles sont comprises dans les résultats individuels de sociétés membres d’un groupe fiscal intégré, vont être déduites du résultat d’ensemble d’intégration lorsqu’elles correspondent à des dividendes ouvrant droits au régime mère/fille. Il en résulte que les dividendes versés entre sociétés du même groupe fiscal bénéficient, selon l’article 223 B alinéa 2 du CGI, d’une exonération totale.

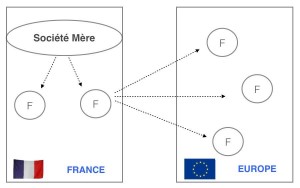

Il convient de préciser que selon la législation française, seules peuvent constituer un groupe intégré des sociétés et filiales étant elles-mêmes françaises. Cela exclut pour les filiales et sociétés mères étrangères, l’application de ce régime dérogatoire permettant la neutralisation de la quote-part de frais et charges.

L’affaire Stéria : une nouvelle technique d’examen des avantages consentis dans le cadre d’un régime de groupe

Stéria est une société française qui est à la tête d’un groupe intégré disposant de sous-filiales européennes.

Une de ses filiales françaises a bénéficié de dividendes provenant d’une sous-filiale détenue par elle à plus de 95% et dont le siège se situe dans un autre pays Européen.

En raison de la provenance des dividendes, elle n’a pu bénéficier de la neutralisation de la quote-part de 5% de frais et charges sur produits de participation (cf. ci-dessus.)

Après avoir payé spontanément son impôt, la société Stéria a fait une demande auprès de l’Administration fiscale française en ce sens, en vain.

Elle a donc introduit une requête devant le Tribunal Administratif de Montreuil qui l’a déboutée de ses demandes arguant que la question de l’exclusion des filiales non résidentes d’un régime de groupe avait déjà fait l’objet d’une interprétation de la part de la CJUE dans l’arrêt X Holding BV (CJUE, 2e ch., 25 février 2010, aff. C-337/08).

Dans cet arrêt, la CJUE avait décidé que « la liberté d’établissement ne faisait pas obstacle aux dispositions d’un état membre qui donnent à une société nationale et une ou plusieurs de ses filiales, établies sur le territoire national, la possibilité de former une entité fiscale permettant que l’impôt soit prélevé, à leur égard, dans la société mère comme s’il s’agissait d’un seul assujetti mais qui n’autorise pas l’intégration dans une entité fiscale des filiales ayant leur siège dans un autre état membre. »

En d’autres termes, la CJUE avait jugé conforme au droit européen l’impossibilité pour une société située dans un état membre d’être intégrée au sein d’un groupe situé dans un autre état membre. La société Stéria, considérant que la question que soulevait sa situation n’était pas la même que celle dont les juges avaient eu à connaître dans l’arrêt X Holding BV, a interjeté appel de la décision rendue par Tribunal Administratif de Montreuil devant la Cour Administrative d’Appel de Versailles qui a sursis à statuer afin de poser une question préjudicielle à la CJUE. C’est sa décision qui retient aujourd’hui toute notre attention.

Par celle-ci, la CJUE confirme l’existence d’une restriction. Ce n’est pas tant cette confirmation qui attire notre attention mais bien plus les motivations de l’arrêt qui viennent préciser dans quelle mesure un régime de groupe peut ou non restreindre ses avantages à des situations nationales (Droit fiscal n°40, 1er octobre 2015, comm 611) (1) et les conséquences que cette décision aura sur le système fiscal français (2).

1 – L’encadrement des avantages ayant leur origine dans un régime de groupe et réservés à des nationaux

Afin de comprendre l’apport de cet arrêt dans sa totalité, il doit être rappelé que, lorsque la cour de justice est amenée à trancher un litige en rapport avec la liberté d’établissement, elle procède en deux étapes. Tout d’abord, elle doit contrôler s’il existe au sein des pays une différence de traitement entre les nationaux et les étrangers (a). Le cas échéant, elle doit juger si cette différence de traitement remplit les conditions pour être admise. Pour qu’une différence de traitement soit considérée par la Cour comme étant justifiée, cette dernière doit soit concerner des situations qui ne sont pas comparables soit être justifiée par une raison impérieuse d’intérêt général (b).

a) L’existence d’une restriction

En l’espèce, seules les sociétés résidentes peuvent être intégrées. La neutralisation de la quote-part en cause est réservée aux sociétés intégrées et résulte de l’application combinée des régimes de l’intégration et mère/filles. Par déduction, ce régime ne peut donc profiter qu’aux dividendes d’origine nationale. Cela a pour conséquence, selon la CJUE, de restreindre la liberté d’établissement en poussant les sociétés à ne pas créer de filiales dans d’autres états membres (Giuseppe TESAURO, avocat général dans l’affaire Imperial Chemical Industries PPL avait, lors de ce contentieux, fait émerger une nouvelle catégorie de restrictions applicable dans l’affaire en cause à savoir, l’entrave à la sortie (Droit fiscal n°40, 1er octobre 2015, comm 611)). Après avoir analysé, l’existence d’une restriction, la Cour se concentre sur l’examen des motivations de celle-ci étant de nature à pouvoir la justifier

b) Justifications de la restriction

Le problème majeur auquel les juges ont dû faire face était de déterminer celui des deux régimes (intégration ou mère/filiales) qui posait problème. En effet, afin de savoir si des situations peuvent être considérées comme comparables, la CJUE a, au fil de l’élaboration de ses jurisprudences, décidé de se baser sur l’origine du régime fiscal dont émane l’avantage. La CJUE a jugé que « la situation des sociétés appartenant à un groupe fiscal intégré est comparable à celle des sociétés n’appartenant pas à un tel groupe, dans la mesure où dans les deux cas, d’une part, la société mère supporte des frais et charges liés à sa participation dans sa filiale et d’autre part, les bénéfices réalisés par la filiale et dont sont issus les bénéfices distribués sont en principe, susceptibles de faire l’objet d’une double imposition économique ou d’une imposition en chaîne » (Considérant n°22 de l’arrêt commenté). Force est de constater que la Cour semble avoir choisi d’asseoir son analyse sur le régime mère/fille.

En effet, il est possible d’observer que la Cour, à défaut de n’avoir qu’un seul régime à analyser, a décidé de partir de la nature des sommes concernées (les dividendes) et non pas sur la finalité du régime fiscal d’intégration comme le soulèvent Marie-Pierre HÔO et Clara MAIGNAN dans leur article dont les référence ont été citées précédemment.

Une fois faite la sélection du régime et après avoir affirmé la comparabilité des situations, il ne restait à la Cour qu’à examiner une possible justification par une raison impérieuse d’intérêt général, dernière possibilité pour que la neutralisation puisse être justifiée et donc admise par le droit européen. Plusieurs arguments avaient été avancés par les défendeurs. Parmi eux, la nécessité de préserver la répartition du pouvoir d’imposition dans les Etats membres. Dans cette affaire, contrairement à l’arrêt X Holding BV (considérant n°27), cet argument n’a pas su convaincre les juges. La Cour, plutôt que d’examiner, comme elle l’avait fait précédemment, la totalité du régime de l’intégration a préféré examiner l’avantage en tant que tel. Selon elle, « l’article 49 TFUE[1] doit être interprété en ce sens, qu’il s’oppose à une législation d’un Etat membre relative à un régime d’intégration fiscale en vertu de laquelle une société mère intégrante bénéficie de la neutralisation de la réintégration d’une quote-part de frais et charges forfaitairement fixée à 5% du montant net des dividendes perçus par elle des sociétés résidentes partie à l’intégration, alors qu’une telle neutralisation lui est refusée, en vertu de cette législation, pour les dividendes qui lui sont distribués par ses filiales situées dans un autre état membre qui, si elles avaient été résidentes, y auraient été objectivement éligibles, sur option. » (Considérant 40.)

Après avoir étudié le cheminement de la Cour, il convient de se pencher sur les conséquences de cette décision dans notre ordre juridique interne.

2 – Une décision en défaveur des sociétés françaises

Cette décision était attendue par la doctrine fiscaliste et ne reste pas sans conséquences sur le droit français. Il convient, à titre liminaire, de rappeler qu’une décision de la Cour de justice dans le cadre d’une question préjudicielle, lie le juge auteur de la question. Dès lors, il est certain que la Cour Administrative d’Appel de Versailles prononcera la restitution des sommes litigeuses dont la société Stéria avait demandé remboursement auprès de l’administration. Une telle restitution pourrait avoir des conséquences importantes sur les finances publiques. En effet, les entreprises qui se trouvent dans le même cas que la société Stéria seront à même de demander à l’administration fiscale le remboursement des sommes qu’elles ont déversées dans des circonstances équivalentes.

Concernant la procédure, cette réclamation doit être faite dans un délai fixé par le livre des procédures fiscales au plus tard le 31 décembre de la deuxième année suivant la date de mise en recouvrement ou du paiement de l’impôt, autrement dit avant le 31 décembre 2015 pour l’impôt payé en 2013. Plus important encore, sur le plan interne, une telle décision de la Cour de Justice vient remettre en cause une partie du régime de l’intégration fiscale. En effet, une question majeure reste en suspens à l’heure actuelle : l’avenir de la neutralisation en question. Le contexte budgétaire actuel semble exclure une extension de la neutralisation de la quote-part précédemment évoquée. Le vote prochain de la loi de finance pour 2016 laisse présager une suppression du régime favorable dont bénéficie ladite quote-part dans le régime de l’intégration. Il est nécessaire de nuancer ce propos. En effet, spéculer sur les apports d’une loi qui n’est ni adoptée ni en vigueur est chose difficile. Même si, en l’espèce, croire au maintien d’une telle différence de traitement entre les sociétés françaises et les sociétés étrangères semble utopique. Le retrait législatif de ce régime favorable aurait de fortes conséquences pour les sociétés françaises. En effet, le coût fiscal engendré par cette suppression serait considérable pour les sociétés qui bénéficiaient jusqu’alors de ce traitement avantageux. Le pourcentage de la quote-part de frais et charges, considéré comme disproportionné par une partie de la doctrine est, même hors du cadre de cette affaire, sujet à débat. Enfin, cette décision pourrait constituer une aide lors des prochains travaux de la Commission européenne sur le projet ACCIS (Assiette commune consolidée pour l’impôt sur les sociétés). Par cette décision, la Cour de Justice a affaibli le mécanisme de l’intégration fiscale. Cet affaiblissement pourrait contraindre les Etats à continuer les négociations de manière plus constructive et efficace, voire même les convaincre de la nécessité de mise en place de ce projet. La problématique mise en exergue par cette affaire appuie la nécessaire apparition d’un seul corps de règles permettant de calculer un résultat unique pour les sociétés d’un groupe au sein de l’Union Européenne. Une nouvelle proposition sur le projet ACCIS devrait normalement être présentée par la Commission Européenne en 2016 afin de faciliter son adoption par les Etats membres.

[1] Qui constitue une limite à la possibilité offerte aux états membres de prévoir que des charges se rapportant à la participation d’une société mère dans sa filiale ne sont pas déductibles du bénéfice imposable de la première société en disposant que les restrictions à la liberté d’établissement des ressortissants d’un État membre dans le territoire d’un autre État membre sont interdites.

Anne-Sophie DEL GRANDE

Florian DYLEWSKI

Etudiants du Master 2 OFIS

Paris 1 Panthéon-Sorbonne

Le petit juriste Site de la revue d'actualité juridique

Le petit juriste Site de la revue d'actualité juridique