Le 18 octobre 2018, 19 médias européens dont le journal Le Monde ont relevé un des plus gros casses en matière d’évasion fiscale. Plus de 55 milliards d’euros auraient échappé aux fiscs de onze pays européens dont la France, l’Allemagne, la Norvège, la Finlande ou encore la Suisse. Cette fraude est inédite dans le monde fiscal. En effet, contrairement à l’affaire des Panama Papers, cela ne relève pas de paradis fiscaux mais les opérations ont bien été effectuées sur les territoires européens profitant ainsi d’une faille de la loi.

Tout commence lorsqu’une inspectrice des impôts reçoit une demande de remboursement d’impôts adressée au fisc, comme il en arrive quotidiennement à l’Office fédéral des impôts pour les acheteurs d’actions cotées en bourse. Cependant, la réclamation consiste en 50 millions d’euros pour un très grand nombre de ventes et d’achats d’actions effectués dans des temps très limités, autour du jour de versement des dividendes, le D-Day. L’inspectrice est alertée par cette demande adressée par un seul bénéficiaire, un Américain domicilié dans le New Jersey. Cependant, en effectuant quelques recherches, les enquêteurs vont retrouver le cerveau de la fraude, un ancien haut fonctionnaire allemand du fisc reconverti en avocat d’affaires.

Deux mécanismes ont été mis en œuvre par des investisseurs afin d’éviter la taxe due lors du versement de dividendes : le CumCum, qui est une pratique d’optimisation fiscale et qui ferait perdre en France presque 3 milliards d’euros chaque année à l’État, ainsi que le CumEx consistant à réaliser un grand nombre d’opérations dans un temps très réduit afin de payer la taxe sur les dividendes qu’une seule fois mais de la récupérer plusieurs fois. Le but est ici de réaliser des montages si complexes que le fisc n’y comprenne rien, le résultat résidant dans le fait de transformer l’impôt en source de profit et non pas d’y échapper. Cependant, il faut distinguer fraude fiscale et escroquerie. Tandis que la fraude fiscale consiste en le fait de ne pas payer l’impôt dû dans l’affaire des CumCum et CumEx Files, il s’agit d’escroquerie, c’est-à-dire la mise en place de manœuvres frauduleuses à des fins d’exonération d’impôt ou plus spécifiquement dans les cas des CumEx files de crédits d’impôt indus, les manœuvres consistant ici à prétendre avoir payé l’impôt.

I – Le mécanisme du CumCum

Les investisseurs ont trouvé un moyen d’échapper à la taxe sur les dividendes, appliquée unique-ment aux actionnaires étrangers, en passant par la Bourse. La taxe sur les dividendes varie entre 15 et 30% selon la nationalité de l’actionnaire et de la convention signée entre les Etats. Plusieurs fois dans l’année, les dividendes sont donc versés aux actionnaires pendant le D-Day. Or, si l’actionnaire décide de garder ses actions en France, par exemple, il sera redevable de l’impôt. Les investisseurs ont donc réalisé des montages fiscaux pour ne pas payer la taxe.

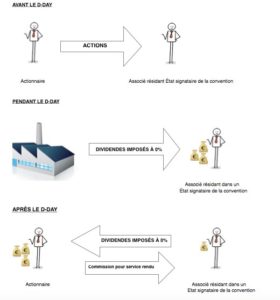

En effet, des conventions bilatérales ont été signées entre États qui prévoient que les dividendes sont taxés à taux zéro pour les investisseurs étrangers. C’est ce qu’on appelle une niche fiscale. Par exemple, les actionnaires de Dubaï aux Emirats Arabes Unis ne payent pas de taxes sur les dividendes pour les entreprises françaises. L’actionnaire résidant en France et voulant y échapper transfert donc ses actions à un associé résidant dans un État signataire de la convention avant le versement des dividendes. L’associé recevra les dividendes en étant imposé à taux zéro sur ces derniers. L’investisseur initial pourra peu de temps après racheter ces titres sans payer la fiscalité sur les dividendes. L’actionnaire récupère alors la totalité des dividendes sans avoir payé de taxe, et ne versera à son associé qu’une commission pour service rendu. Ce tour de passe-passe aurait coûté 46 milliards d’euros aux administrations fiscales européennes entre 2001 et 2017, dont 17 milliards à la France.

L’arbitrage de dividendes, consistant à prêter les dividendes avant le D-Day, puis les récupérer par la suite sans avoir payé d’impôts dessus, n’est pas juridiquement une fraude fiscale. Cependant, elle le devient dès lors que l’actionnaire réclame un crédit d’impôt sur des impôts non payés.

Le CumCum est une technique qui n’est pas considérée comme illégale. En effet, cette technique a profité d’une faille des systèmes fiscaux européens et s’inscrit donc à la « limite de la légalité » en raison des conventions fiscales établies entre les différents pays. Cela s’apparente donc à une optimisation fiscale plutôt qu’à une fraude fiscale, contrairement au mécanisme du CumEx.

Voici un schéma qui rend compte du montage fiscal des CumCum:

II – Le mécanisme du CumEx

Ce mécanisme frauduleux a été mis en place par un avocat allemand, Hanno Berger. Par celui-ci, les actionnaires, en général trois, s’échangent très rapidement des centaines de milliers d’actions autour du D-Day. Le fisc n’arrive donc plus réellement à reconnaître le véritable propriétaire de l’action et va rembourser des taxes qu’il n’a pas prélevées. L’idée est donc de brouiller les pistes. Cette manipulation nécessite l’entente de plusieurs investisseurs, de fonds d’investissement, de traders, ou encore d’avocats fiscalistes afin de revendiquer par la suite dans plusieurs pays le même crédit d’impôt sur les dividendes.

Entre 2007 et 2012, au moment de la crise financière des Sub-primes, les investisseurs ont effectué des opérations via ce mécanisme et auraient donc arnaqué les États. Alors même que la crise plonge la planète en récession, ces opérations frauduleuses vont générer des millions d’euros. Repérée par une inspectrice des impôts, cette combine a fait l’objet de plusieurs enquêtes judiciaires et a été interdite en 2012. Les actionnaires ont donc délocalisé leur business, notamment en Autriche entre 2011 et 2012, au Danemark entre 2012 et 2015, puis en Belgique et en Suisse jusqu’en 2017. Aujourd’hui, on ignore si elle est encore pratiquée en Europe.

Comment le mécanisme des CumEx peut-il tromper le fisc ? Une entreprise verse des dividendes plusieurs fois par an, dividendes qui sont taxés par l’État le jour du versement. Or, lorsqu’on est étranger, on peut se faire rembourser la taxe sur les dividendes. De plus, lorsqu’un actionnaire vend son titre pendant le D-Day, les dividendes lui reviennent, et ne reviennent pas au nouveau propriétaire. Le mécanisme des CumEx a donc détourné ces deux règles fiscales.

Prenons un cas concret : Julie, Sarah et Marc sont trois actionnaires qui vont s’échanger des milliers d’actions sur une très courte période (quelques jours), autour du D-Day.

L’État a donc procédé à deux remboursements d’impôt, alors même qu’il n’en avait récolté qu’un seul, en remboursant Julie ne l’ayant pas payé.

III – Quelles sont et vont être les conséquences de cette évasion fiscale ?

Selon une enquête, une cinquantaine d’institutions financières seraient impliquées. En effet, il a été révélé que BNP Paribas, la Société Générale ou encore le Crédit agricole y auraient participé. Han-no Berger est aujourd’hui visé par des enquêtes pénales et est dans l’attente d’un procès. En effet, plusieurs mises en examen ont été effectuées en mai 2018, dont la sienne. De plus, le ministre des Comptes publics, Gérald Darmanin, a annoncé le mardi 23 octobre qu’en vertu de la loi votée le 10 octobre 2018 contre la fraude par le Parlement, les banques françaises ayant participé à la fraude visée pourront être poursuivies. En effet, jusqu’à cette loi, il n’était pas possible de poursuivre les intermédiaires financiers dans ce type d’affaires.

Une plainte contre X a été déposée par un collectif de contribuables pour blanchiment de fraude fiscale et escroquerie aggravée le 29 octobre 2018 auprès du Parquet national financier

A la veille des élections législatives européennes, cette affaire pourrait remettre en question les limites et carences des institutions de l’Union européenne en matière de lutte contre l’évasion et la fraude fiscale. L’organisation européenne devra donc mettre en application certains outils, notamment de lutte contre le blanchiment et toutes les directives qui en découlent et qui obligent les banquiers à connaitre leurs clients, leurs activités et leurs revenus. De plus, une coopération entre les administrations fiscales devra être renforcée. En effet, certains États comme la Bulgarie ou la Roumanie, qui n’ont pas l’habitude d’échanger, seront sans doute amenés à coopérer en matière de délinquance fiscale.

Le gouvernement français a notamment annoncé une mesure de surveillance renforcée sur les ré-seaux sociaux afin de lutter contre la fraude fiscale. En effet, le ministre de l’Action et des Comptes publics a expliqué qu’un certain nombre de mesures allaient être mises en place. De plus, le 20 novembre 2018, l’Assemblée nationale a annoncé la création d’une mission d’information parlementaire qui devrait commencer ses travaux en 2019 suite à la révélation de l’affaire des CumCum et CumEx Files. La commission devrait permettre d’évaluer l’ampleur du phénomène en France, et notamment de comprendre les mécanismes mis en place afin de trouver une solution pour lutter contre ces derniers.

Lola PEREZ

Université de Toulouse

Sources:

(1) Vidéo: « CumEx Files, comment des actionnaires utilisent la Bourse pour arnaquer le fisc », Le Monde, 18 octobre 2018.

(2) Article: « CumEx Files : une enquête allemande, un scandale européen », Le Monde, 18 octobre 2018

(3) Article: « Les « CumCum », ces pratiques d’optimisation fiscale qui coûtent des milliards d’euros à la France », Europe 1, 18 octobre 2018.

(4) Article: « Impôts : le fisc va tester la surveillance des réseaux sociaux », Les Echos, 10 novembre 2018.

(5) Article: « « CumEx Files » : après les révélations du « Monde », l’Assemblée nationale décide la création d’une mission d’information parlementaire », Le Monde, 21 novembre 2018.

Le petit juriste Site de la revue d'actualité juridique

Le petit juriste Site de la revue d'actualité juridique